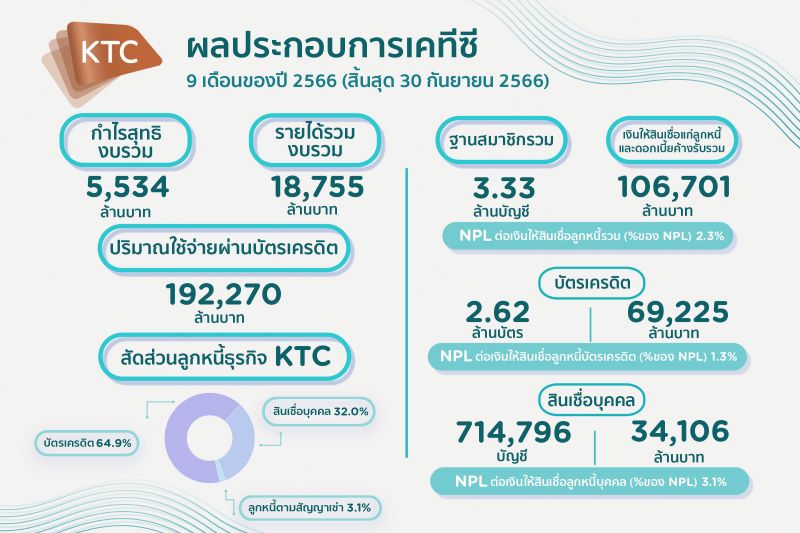

เคทีซี โชว์ผลงาน 9 เดือน กำไร 5,534 ล้านบาท โต 2.2% พอร์ตสินเชื่อรวมโต 10% อยู่ที่ 106,701 ล้านบาท จากปัจจัยสนับสนุนการบริโภคภาคเอกชนวางเป้าปี 2567 โตใน 3 ธุรกิจหลัก บัตรเครดิต, สินเชื่อบัตรกดเงินสด “เคทีซี พราว” และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน”

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) เปิดเผยว่า ความต้องการใช้จ่ายเพื่อการบริโภคดีต่อเนื่อง ส่งผลให้การดำเนินงานของเคทีซีเติบโตต่อเนื่อง โดยสัดส่วนลูกหนี้บัตรเครดิตเทียบกับอุตสาหกรรมอยู่ที่ 14.9% ส่วนแบ่งตลาดปริมาณการใช้จ่ายผ่านบัตร 12.1% ขยายตัวจากช่วงเดียวกันกับปีก่อน ขณะที่สัดส่วนลูกหนี้สินเชื่อบุคคล (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) อยู่ที่ 6.2% เมื่อเทียบกับอุตสาหกรรม

ขณะที่ผลการดำเนินงานในช่วง 9 เดือน พอร์ตบัตรเครดิตและสินเชื่อบุคคลโตตามเป้า 10% มีมูลค่าพอร์ตรวม 106,701 ล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวมของกลุ่มบริษัท (NPL) รวม 2.3% อยู่ในระดับที่บริหารจัดการได้ โดยพอร์ตบัตรเครดิตยังขยายตัวได้ดีตามปริมาณการใช้จ่ายผ่านบัตรที่เพิ่มขึ้นจากอุปสงค์การใช้จ่ายเพื่อการบริโภค รวมทั้งพอร์ตสินเชื่อบัตรกดเงินสด “เคทีซี พราว” เติบโตต่อเนื่อง คู่ไปกับการคัดกรองคุณภาพลูกหนี้ในความเสี่ยงที่เหมาะสม ด้านสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” มียอดสินเชื่อใหม่ 1,929 ล้านบาท

ทั้งนี้ผลการดำเนินงาน ณ วันที่ 30 กันยายน 2566 เทียบกับช่วงเดียวกันของปี 2565 งบการเงินรวมมีกำไรสุทธิในช่วง 9 เดือน และไตรมาส 3/2566 เท่ากับ 5,534 ล้านบาท (เพิ่มขึ้น 2.2%) และ 1,857 ล้านบาท (เพิ่มขึ้น 4.7%) ฐานสมาชิกรวม 3,331,065 บัญชี แบ่งเป็น

พอร์ตสมาชิกบัตรเครดิต 2,616,269 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 69,225 ล้านบาท ปริมาณการใช้จ่ายผ่านบัตรรวม 9 เดือนเท่ากับ 192,270 ล้านบาท เพิ่มขึ้น 13.7% NPL บัตรเครดิตอยู่ที่ 1.3%

พอร์ตสมาชิกสินเชื่อบุคคลเคทีซี 714,796 บัญชี เงินให้สินเชื่อแก่ลูกหนี้บัตร กดเงินสด “เคทีซี พราว” และดอกเบี้ยค้างรับ 30,246 ล้านบาท เงินให้สินเชื่อแก่ลูกหนี้ “เคทีซี พี่เบิ้ม รถแลกเงิน” 2,058 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 3.1% ยอดสินเชื่อลูกหนี้ใหม่ (New Booking) ของ “เคทีซี พี่เบิ้ม รถแลกเงิน” ในไตรมาส 3/2566 เท่ากับ 794 ล้านบาท และรอบ 9 เดือน มีมูลค่า 1,929 ล้านบาท

สำหรับสินเชื่อลูกหนี้ตามสัญญาเช่าซื้อมีมูลค่า 3,369 ล้านบาท โดยมียอดปล่อยสินเชื่อใหม่ของรถขนาดใหญ่ที่ใช้ในอุตสาหกรรม (Commercial Loan) ในรอบ 9 เดือนของปี 2566 ที่ 1,446 ล้านบาท ทั้งนี้ เคทีซียังคงชะลอการปล่อยสินเชื่อประเภทนี้ หลังจากที่เห็นสัญญาณของหนี้เสียที่เพิ่มขึ้น

ทั้งนี้ ข้อมูลวันที่ 30 กันยายน 2566 มีเงินกู้ยืมทั้งสิ้น 62,730 ล้านบาท เพิ่มขึ้น 9.8% โดยมีสัดส่วนโครงสร้างแหล่งเงินทุนเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายในหนึ่งปี) 23% และเงินกู้ยืมระยะยาว 77% มีวงเงินกู้ยืมระยะสั้นจากสถาบันการเงินรวม (Total Short -Term Credit Line) 29,371 ล้านบาท (รวมวงเงินจากธนาคารกรุงไทย 19,061 ล้านบาท) ใช้วงเงินระยะสั้นไป 5,221 ล้านบาท และมีวงเงินคงเหลือ (Available Credit Line) จำนวน 24,150 ล้านบาท ต้นทุนการเงิน 2.7% และอัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.07 เท่า ลดลงจากงวดเดียวกันของปี 2565 ที่ 2.14 เท่า และต่ำกว่าภาระผูกพันที่ 10 เท่า

ทางด้านโครงการต่างๆ เพื่อช่วยเหลือลูกหนี้ตามแนวทางการบริหารจัดการด้านการให้สินเชื่ออย่างเป็นธรรมของธนาคารแห่งประเทศไทย โดย ณ วันที่ 30 กันยายน 2566 บริษัทฯ ได้ให้ความช่วยเหลือลูกหนี้ในทุกสถานะจำนวน 1,802 ล้านบาท คิดเป็นสัดส่วน 1.8% ของพอร์ตลูกหนี้รวม

นายระเฑียร กล่าวถึงความคืบหน้ามาตรการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืนของธนาคารแห่งประเทศไทย ซึ่งได้มีการเปิดรับฟังความคิดเห็น (Consultation Paper) เกี่ยวกับร่าง “หลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม” (Responsible Lending: RL) และร่าง “กลไกการกำหนดอัตราดอกเบี้ยตามความเสี่ยงสำหรับสินเชื่อรายย่อย” (Risk-Based Pricing :RBP) เพื่อเป็นแนวทางในการปรับพฤติกรรมเจ้าหนี้และลูกหนี้ ผ่านการยกระดับมาตรฐานกระบวนการให้สินเชื่ออย่างรับผิดชอบตลอดวงจรหนี้นั้น เคทีซีมีความชัดเจนในการบริการสินเชื่อด้วยความรับผิดชอบ และมีหลักเกณฑ์การโฆษณาและเสนอขายที่เป็นแนวทางเดียวกับธนาคารแห่งประเทศไทย หลักเกณฑ์ที่จะออกมาบังคับใช้จึงไม่มีผลกระทบต่อการดำเนินงานของเคทีซี

ขณะที่การให้ความช่วยเหลือลูกหนี้ที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) ที่จะบังคับใช้เดือนเมษายน 2567 เคทีซีจะให้ทางเลือกแก่ลูกหนี้ที่สนใจ โดยลูกหนี้ที่เข้าข่ายเป็นหนี้เรื้อรัง (Severe Persistent Debt) สามารถเปลี่ยนสินเชื่อหมุนเวียนเป็นแบบมีระยะเวลา (Term Loan) และคิดอัตราดอกเบี้ยไม่เกิน 15% ต่อปี ผ่อนชำระสามารถปิดจบใน 5 ปี ซึ่งแนวทางนี้ลูกหนี้ต้องสมัครใจเข้าร่วมโครงการด้วยตนเองและปิดวงเงินเดิมที่มี และหากลูกหนี้ที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการฯ จะมีผลกระทบต่อรายได้ดอกเบี้ยลดลงประมาณ 18 ล้านบาทต่อเดือน

สำหรับปี 2567 วางเป้าเติบโตใน 3 ธุรกิจหลัก ได้แก่ ธุรกิจบัตรเครดิต สินเชื่อบัตรกดเงินสด “เคทีซี พราว” และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” พร้อมทั้งส่งเสริม MAAI by KTC (มายบายเคทีซี) ธุรกิจบริการระบบบริหารจัดการความสัมพันธ์กับลูกค้าให้เติบโตมากขึ้น รวมไปถึงการหลอมรวม คน-กระบวนการ-เทคโนโลยี ให้เป็นหนึ่งเดียว เพื่อเป้าหมายกำไรปี 2567 สูงกว่าปีนี้พอร์ตสินเชื่อรวมโต 10% NPL รวมอยู่ในระดับเดียวกับปี 2566 ยอดใช้จ่ายผ่านบัตรเครดิตโต 15% สินเชื่อบัตรกดเงินสด “เคทีซี พราว” โต 5% และสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” ตั้งเป้ายอดอนุมัติสินเชื่อใหม่ 6,000 ล้านบาท