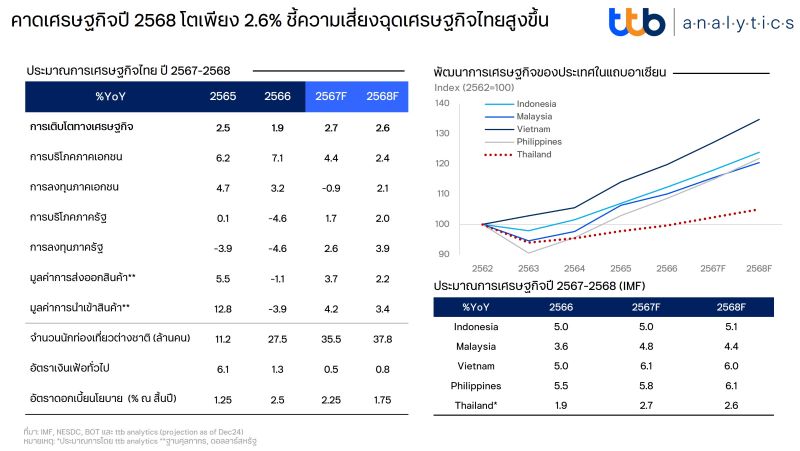

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินการเติบโตของเศรษฐกิจไทยในปี 2568 จะอยู่ที่ 2.6% ชะลอลงเล็กน้อยจากปีก่อน แม้การบริโภคภาคเอกชน ภาคการท่องเที่ยว การลงทุนภาครัฐขยายตัวดีกว่าปีที่ผ่านมา แต่ระดับการเติบโตของเศรษฐกิจไทยยังคงต่ำสุดในภูมิภาค และต่ำกว่าศักยภาพเดิมในอดีต

แรงส่งภาคการบริโภค-ท่องเที่ยวแผ่วลง

ttb analytics ประเมินการขยายตัวของเศรษฐกิจไทยในปี 2567 เติบโต 2.7% เมื่อเทียบกับช่วงเดียวกันของปี 2566 (YoY) (ดีขึ้นจากประมาณการเดิมเล็กน้อยที่ 2.6%) ส่วนหนึ่งมาจากฐานจากการใช้จ่ายภาครัฐปีก่อนอยู่ในระดับต่ำ รวมถึงการเร่งส่งออกสินค้า และนโยบายกระตุ้นเศรษฐกิจของภาครัฐช่วงปลายปี ทั้งนี้ประเมินเศรษฐกิจไทยปี 2568 ขยายตัวชะลอลงที่ 2.6%YoY จากการบริโภคภาคเอกชนและภาคการท่องเที่ยว รวมถึงการลงทุนภาครัฐที่ขยายตัวดีกว่าปีที่ผ่านมาจากเม็ดเงินเบิกจ่ายงบประมาณที่ต่อเนื่อง แต่ระดับการเติบโตของเศรษฐกิจไทยยังคงต่ำสุดในภูมิภาค และต่ำกว่าศักยภาพเดิมที่เคยเติบโตเฉลี่ย 3.0-4.0%

มองไปข้างหน้า ttb analytics มองว่าความเสี่ยงของเศรษฐกิจไทยมีแนวโน้มสูงขึ้น เนื่องจาก

1)การบริโภคภาคเอกชนเติบโตชะลอลง แม้หนี้ครัวเรือนไตรมาส 2/2567 ลดลงมาอยู่ที่ 89.6% ของจีดีพี ต่ำสุดในรอบ 4 ปี แต่มาจากความระมัดระวังในการปล่อยสินเชื่อใหม่ของสถาบันการเงิน สะท้อนจากการเติบโตของสินเชื่อรายย่อยของธนาคารพาณิชย์ที่มีทิศทางชะลอลงต่อเนื่อง โดยล่าสุดสินเชื่อรายย่อยไตรมาส 3/2567 หดตัว 1.3% ซึ่งหดตัวครั้งแรกนับตั้งแต่เก็บข้อมูลในปี 2540 โดยเฉพาะสินเชื่อเช่าซื้อรถที่หดตัวสูงถึง 9.1%YoY

โดยสินเชื่อรายย่อยคาดว่าจะมีแนวโน้มทรงตัวจากความระมัดระวังในการปล่อยสินเชื่อของสถาบันการเงิน และคุณภาพสินเชื่อรายย่อยมีแนวโน้มกลายเป็นหนี้เสียเพิ่มขึ้น นอกจากนี้ ผลบวกชั่วคราวจากมาตรการกระตุ้นการบริโภคค่อนข้างจำกัด โดย ttb analytics มองว่าตัวทวีคูณ (Multiplier Effect) ต่อระบบเศรษฐกิจจากมาตรการแจกเงิน (ดิจิทัล) ในปี 2568 มีค่อนข้างน้อยเพียง 0.7-1.0% ของจีดีพี ซึ่งขึ้นอยู่กับเงื่อนไขในเฟสที่ 3 เป็นหลัก เพราะมาตรการแจกเงินในเฟส 2 แจกให้กลุ่มผู้สูงอายุ 4 ล้านคน (ภายในเดือนมกราคม 2568) ซึ่งใช้เงินไปกับการใช้หนี้และเก็บออม ขณะที่กลุ่มหลักอยู่ที่เฟส 3 แจกเงินดิจิทัลกลุ่มเปราะบาง 13.6 ล้านคน (โดยคาดว่าจะเกิดขึ้นในช่วงไตรมาสที่ 2 ของปี 2568)

2) แรงส่งจากภาคท่องเที่ยวและบริการลดลง จากจำนวนนักท่องเที่ยวต่างชาติที่เข้าใกล้ระดับปกติมากขึ้น โดย ttb analytics ประเมินจำนวนนักท่องเที่ยวต่างชาติจะเพิ่มขึ้นจาก 35.5 ล้านคนในปี 2567 เป็น 37.8 ล้านคนในปี 2568 หรือเติบโตเพียง 6.5%YoY คิดเป็นการฟื้นตัวเมื่อเทียบกับปี 2562 ที่ระดับ 95% โดยเฉพาะการฟื้นตัวจากจำนวนนักท่องเที่ยวจีนยังต่ำกว่าก่อนสถานการณ์โควิด-19 หรือเพียง 8 ล้านคนในปี 2568

ทั้งนี้ หากพิจารณาควบคู่ในมิติของรายได้นักท่องเที่ยวก็เริ่มมีข้อจำกัดเช่นกัน แม้รายได้จะเพิ่มขึ้นจนแตะระดับในปี 2562 แต่ส่วนหนึ่งมาจากปัจจัยด้านราคาห้องพักทั่วประเทศที่เพิ่มขึ้นเฉลี่ยถึงเกือบ 30%YoY ทำให้รายจ่ายของนักท่องเที่ยว 1 ใน 3 อยู่ในหมวดโรงแรมที่พักเพิ่มสูงขึ้นตาม ซึ่งหมายความว่า เพดานรายจ่ายของนักท่องเที่ยวโดยรวมในระยะข้างหน้ามีแนวโน้มตึงตัวขึ้น

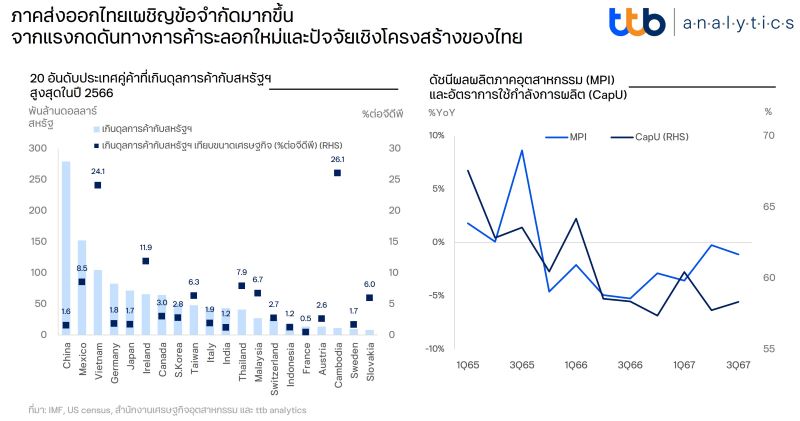

3) การส่งออกสินค้ามีแนวโน้มชะลอลง ตามการขยายตัวของเศรษฐกิจและการค้าโลก ประกอบกับอานิสงส์จากการเปลี่ยนเส้นทางการค้า (Trade Diversion) ของผู้ผลิตจีนที่ใช้ไทยเป็นฐานส่งออกไปยังสหรัฐฯเริ่มลดลง โดยเฉพาะช่วงครึ่งปีหลัง 2568 จากความเสี่ยงสูงที่จะได้รับผลกระทบจากแนวนโยบายการค้าของทรัมป์ กรณีไทยเกินดุลการค้ากับสหรัฐฯ เมื่อเทียบกับคู่ค้าสหรัฐฯ สูงเป็นอันดับ 2 ของอาเซียน (รองจากเวียดนาม) และสูงถึง 7.9% ของจีดีพีเมื่อเทียบกับขนาดเศรษฐกิจ

นอกจากนี้ อุปทานส่วนเกินของสินค้าจากจีนที่ระบายเพิ่มมาไทย ยิ่งซ้ำเติมปัญหาเชิงโครงสร้างของภาคการผลิตไทยให้ทวีความรุนแรงขึ้น กระทบความสามารถในการแข่งขันของไทยในระยะยาว สะท้อนจากดัชนีผลผลิตภาคอุตสาหกรรม (Manufacturing Production Index : MPI) รายไตรมาสที่หดตัว 8 ไตรมาสต่อเนื่องนับตั้งแต่ไตรมาส 4 ของปี 2565 ขณะที่อัตราการใช้กำลังการผลิต (Capacity Utilization : CapU) ก็อยู่ในระดับต่ำกว่า 60% เป็นเวลานาน โดยเฉพาะอุตสาหกรรมผลิตยานยนต์ รวมถึงการผลิตโลหะขั้นมูลฐาน (เหล็กและเหล็กกล้า) ที่กำลังสูญเสียกำลังการผลิตต่ำกว่าระดับปกติมากถึง 30-40%

ประเมินปี 68 กนง. ลดดอกเบี้ยอย่างน้อย 2 ครั้ง

ค่าเงินบาทผันผวนในทิศทางอ่อนค่ากว่าอดีต

ttb analytics ประเมินว่า คณะกรรมการนโยบายการเงิน (กนง.) จะลดอัตราดอกเบี้ยนโยบายลงอย่างน้อย 2 ครั้ง มาอยู่ที่ 1.75% ณ สิ้นปี 2568 จากนโยบายทางการเงินที่ค่อนข้างตึงตัว ทำให้แรงกดดันต่อต้นทุนทางการเงินของภาคธุรกิจและครัวเรือนมีข้อจำกัดมากขึ้น การขยายตัวทางเศรษฐกิจและอัตราเงินเฟ้อมีแนวโน้มต่ำกว่าที่ประเมินไว้ก่อนหน้า อีกทั้งระดับอัตราดอกเบี้ยที่แท้จริงของไทยค่อนข้างสูงเมื่อเทียบกับศักยภาพการเติบโตของเศรษฐกิจไทยในระยะยาวที่มีแนวโน้มต่ำลง

ด้านเสถียรภาพทางการเงิน คาดว่าแรงกดดันด้านเงินเฟ้อค่อนข้างต่ำและมีแนวโน้มเข้าใกล้กรอบล่างเป้าหมาย ตามราคาน้ำมันดิบในตลาดโลกที่คาดว่าจะปรับลดลงต่อเนื่อง รวมถึงแนวโน้มการคงมาตรการชดเชยด้านราคาพลังงานและมาตรการลดค่าครองชีพออกไป

ในส่วนของค่าเงินบาทttb analytics มองว่า ณ สิ้นปี 2568 จะอยู่ที่ 34-35 บาทต่อดอลลาร์สหรัฐ โดยค่าเงินบาทมีโอกาสเคลื่อนไหวผันผวนไปในทิศทางอ่อนค่ากว่าในช่วงที่ผ่านมา แม้ทิศทางการดำเนินนโยบายการเงินเข้าสู่วัฎจักรผ่อนคลาย (Easing Cycle) ทั่วโลก แต่แนวโน้มการลดอัตราดอกเบี้ยของสหรัฐฯ (FFR) ในปี 2568 อาจน้อยกว่าที่ประเมินไว้ ท่ามกลางจังหวะการปรับลดอัตราดอกเบี้ยของสหรัฐฯ รวมถึงนโยบายเศรษฐกิจและการค้าภายใต้การบริหารของ ปธน.ทรัมป์ที่ยังมีความไม่แน่นอนสูง ทำให้ดัชนีเงินดอลลาร์สหรัฐ (DXY)แข็งค่าขึ้นได้เร็ว

ขณะเดียวกัน หากพิจารณาในมิติของปัจจัยพื้นฐาน ค่าเงินบาทในระยะปานกลางมีแนวโน้มอ่อนค่าขึ้นกว่าในอดีต ตามการเกินดุลบัญชีเดินสะพัดลดลงเมื่อเทียบกับช่วงปี 2558-2562 จากการเกินดุลการค้าลดลงตามศักยภาพการส่งออกของไทย ซึ่งลดลงจากปัจจัยเชิงโครงสร้างสวนทางกับการนำเข้าสินค้าจากจีนเพิ่มขึ้น ขณะที่การเกินดุลบริการกำลังเผชิญข้อจำกัดในการเติบโตทั้งในมิติการเพิ่มขึ้นของจำนวนนักท่องเที่ยวและรายได้ต่อหัว

นอกจากนี้ ค่าเงินบาทยังมีความเสี่ยงผันผวนสูงขึ้นเมื่อเทียบกับช่วงก่อนวิกฤตโควิด-19 เนื่องจากเงินบาทเคลื่อนไหวสัมพันธ์กับสินค้าโภคภัณฑ์ (Commodity Currency) ค่อนข้างสูง ตามความนิยมซื้อขายหรือสะสมทองคำของผู้บริโภคและนักลงทุนในประเทศระยะหลัง (เช่นเดียวกับหลาย ๆ สกุลเงิน อาทิ สกุลเงินออสเตรเลียดอลลาร์ (AUD) และสกุลเงินรูเบิลรัสเซีย (RUB) ที่เคลื่อนไหวสัมพันธ์กับราคาพลังงานและก๊าซธรรมชาติ) ทำให้ค่าเงินบาทมักจะมีจังหวะผันผวนในบางช่วงสูงถึง 7-10%