ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินการฟื้นตัวของเศรษฐกิจทั่วโลกครึ่งหลังปี 2566 มีแนวโน้มชะลอตัว จากแรงกดดันด้านราคาและอัตราดอกเบี้ย ขณะที่ตลาดแรงงานส่วนใหญ่ทยอยฟื้นตัว พยุงเศรษฐกิจขยายตัวได้ เงินเฟ้อทั่วโลกชะลอส่งผลนโยบายการเงินแบบเข้มงวดลดลง

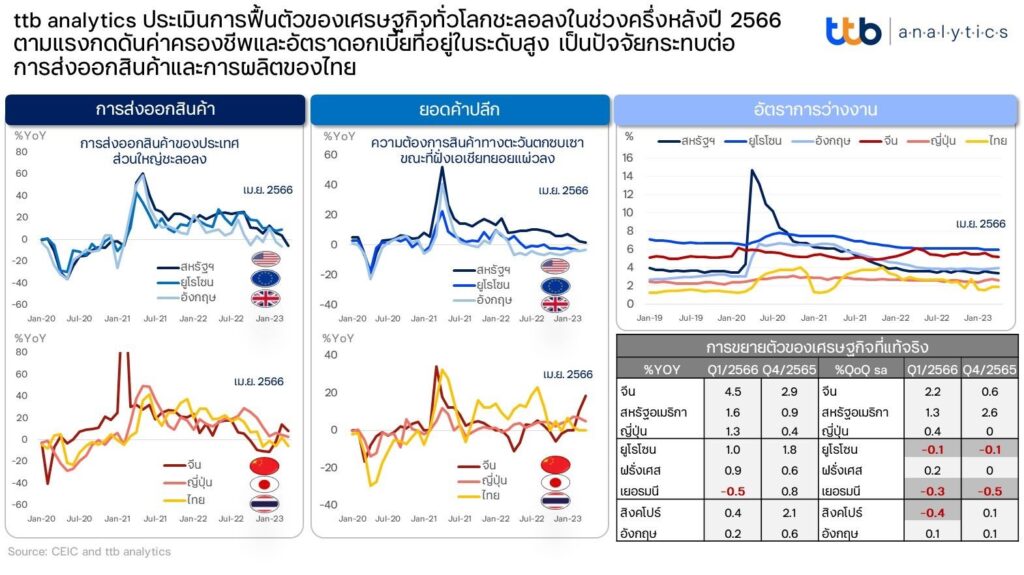

นับแต่ต้นปี 2566 การขยายตัวของเศรษฐกิจทั่วโลกยังคงชะลอตัวลงอย่างต่อเนื่อง หลังการเร่งขึ้นดอกเบี้ยของธนาคารกลางส่วนใหญ่เพื่อต่อสู้กับเงินเฟ้อ ขณะที่การเปิดประเทศของจีน ซึ่งเป็นความหวังว่าจะช่วยให้เศรษฐกิจโลกกลับมาขยายตัวแข็งแกร่งหลังโควิด-19 แต่จนถึงปัจจุบันเศรษฐกิจจีนก็ยังเป็นการฟื้นตัวในลักษณะค่อยเป็นค่อยไป

ต้นเดือนมิถุนายน 2566 ธนาคารโลกปรับเพิ่มประมาณการเศรษฐกิจโลกปี 2566 จาก 1.7% ในการประเมินรอบต้นปี ขึ้นมาเป็น 2.1% ซึ่งยังชะลอตัวลงจากปี 2565 ที่ขยายตัว 3.1% โดยภาพรวมของการปรับเพิ่มประมาณการปี 2566 เกิดจากเศรษฐกิจจีนและเศรษฐกิจขนาดใหญ่ส่วนมากยังมีเสถียรภาพ แม้เจอแรงกดดันจากดอกเบี้ยและเงินเฟ้อในระดับสูง โดยคาดว่าในปี 2567 เศรษฐกิจโลกจะขยายตัวต่อเนื่องที่ 2.4%

สำหรับเศรษฐกิจโลกในครึ่งหลังปี 2566 หากประเมินจากปัจจัยมหภาคของประเทศต่าง ๆ ที่สำคัญ ในปัจจุบันพบว่าสามารถแบ่งออกได้เป็น 2 กลุ่ม คือ

กลุ่มแรก กลุ่มประเทศที่เศรษฐกิจแผ่วลง แต่ยังมีแนวโน้มขยายตัวต่อได้

1) สหรัฐอเมริกา ที่แม้การส่งออกสินค้าและความต้องการสินค้าในประเทศชะลอลง แต่ตลาดแรงงานโดยรวมที่ยังเข็มแข็งและเงินเฟ้อที่ลดลงต่อเนื่อง ทำให้โดยรวมกำลังซื้อยังมีอยู่

2) จีนและญี่ปุ่น และไทย มีทิศทางฟื้นตัวต่อเนื่องจากการบริโภคในประเทศและภาคบริการ แต่แรงส่งในครึ่งปีหลังอาจแผ่วลงบ้าง ส่วนการผลิตและการส่งออกสินค้ามีทิศทางชะลอตัวลงสอดคล้องกับภาวะการค้าโลก ขณะที่การจ้างงานมีทิศทางทยอยปรับตัวดีขึ้นต่อเนื่อง

กลุ่มที่ 2 กลุ่มประเทศที่เศรษฐกิจมีแนวโน้มเปราะบาง

1) อังกฤษ กำลังประสบภาวะการเติบโตทางเศรษฐกิจชะงักงัน เปราะบางทั้งด้านการส่งออกและการบริโภค รวมถึงอัตราการว่างงานสูงกว่าช่วงก่อนสถานการณ์โควิด-19

2) ยูโรโซน ที่เศรษฐกิจชะงักงันหรือไม่มีการเติบโต (การเติบโตไตรมาสต่อไตรมาส) ทั้งจากการส่งออกสินค้าที่ชะลอตัวลง และการบริโภคภายในภูมิภาคที่หดตัวต่อเนื่องจากผลของภาวะสงครามในยูเครน ค่าครองชีพและการเร่งขึ้นของอัตราดอกเบี้ยเพื่อต่อสู้กับเงินเฟ้อ ECB หรือธนาคารกลางสหภาพยุโรป อย่างไรก็ดี เนื่องจากอัตราการว่างงานของยูโรโซนโดยรวมยังคงปรับลดลงต่อเนื่อง จึงเป็นตัวช่วยพยุงให้พื้นฐานกำลังซื้อของคนยุโรปไม่ทรุดตัวลงหนักท่ามกลางแรงกดดันด้านราคา

ทั้งนี้ หากอ้างอิงนิยามภาวะเศรษฐกิจถดถอย (Recession) ที่กล่าวว่า เป็นการลดลงของระดับกิจกรรมทางเศรษฐกิจที่แท้จริงในทุกภาคส่วนติดต่อกันในระยะเวลา 3-6 เดือน และเริ่มเห็นความเปราะบางในตลาดแรงงานมากขึ้นผ่านอัตราการว่างงานที่สูงขึ้น เศรษฐกิจโลกในปัจจุบันมีเพียงเยอรมนีที่เกิดภาวะเศรษฐกิจถดถอย (เศรษฐกิจหดตัว 0.3% เมื่อเทียบกับไตรมาสก่อน หรือ QoQ (Quarter on Quarter) ในไตรมาส 1/2566 และหดตัว 0.5% QoQ ในไตรมาส 4/2565) และกำลังเผชิญอัตราการว่างงานเพิ่มขึ้นอีกเล็กน้อยจาก 5.5% ในช่วงต้นปี โดยปรับขึ้นมาอยู่ที่ 5.6% ในกลางปี 2566

อย่างไรก็ตาม แรงส่งของเศรษฐกิจโลกส่วนใหญ่ยังขยายตัวได้ จึงประเมินได้ว่าจะเป็นเพียงการถดถอยในระยะสั้นหรือการถดถอยทางเทคนิค (Technical Recession) เท่านั้น ขณะที่บางประเทศในยุโรปยังมีความเสี่ยงที่อาจเข้าสู่ Technical Recession เพิ่มเติมได้ อาทิ ฟินแลนด์ และเดนมาร์ก เพราะนอกจากอุปสงค์ในประเทศอ่อนแอแล้ว ยังเริ่มเห็นความเปราะบางในตลาดแรงงานของประเทศเหล่านี้ชัดเจนขึ้นด้วย

ดังนั้น ในช่วงครึ่งหลังของปี 2566 แม้ความต้องการสินค้าทั่วโลกมีแนวโน้มชะลอตัวลงจากแรงกดดันด้านราคาและดอกเบี้ยในระดับสูง แต่ภาวะตลาดแรงงานโดยรวมยังแข็งแกร่ง จากการจ้างงานเพิ่มในภาคบริการเป็นหลัก

ttb analytics จึงประเมินโดยรวมว่า มีเฉพาะบางประเทศที่มีความเสี่ยงเข้าสู่ Technical Recession หรือ การหดตัวของกิจกรรมเศรษฐกิจช่วงสั้นๆ เนื่องจากเป็นกลุ่มที่มีความเปราะบางในตลาดแรงงาน

นอกเหนือจากโมเมนตัมเศรษฐกิจโลกที่ชะลอตัวลงแล้ว อัตราเงินเฟ้อทั่วโลกได้ชะลอลงพร้อมกันด้วย ทำให้ธนาคารกลางส่วนใหญ่ รวมทั้ง Federal Reserves จะเข้าสู่ช่วงหยุดการขึ้นดอกเบี้ยในช่วงครึ่งหลังของปี 2566

สำหรับการปรับลดกำลังการผลิตน้ำมันของกลุ่มโอเปค แม้จะเพิ่มแรงกดดันต่อราคาน้ำมันดิบโลกขึ้นมาบ้าง แต่ผลกระทบไม่แรงพอที่จะผลักให้เงินเฟ้อโลกพุ่งสูงขึ้นเหมือนช่วงที่เกิดปัญหาขาดแคลนในห่วงโซ่การผลิตสินค้าในช่วงก่อนหน้า

การชะลอตัวของเศรษฐกิจโลก ส่งผลต่อเศรษฐกิจไทยในภาคการส่งออกที่ชะลอตัวตามไปด้วย ซึ่งกระทบต่อระดับการผลิตภาคอุตสาหกรรม โดยเฉพาะสินค้าที่มีคำสั่งซื้อจากกลุ่มยุโรปมีแนวโน้มลดลงชัดเจนในปัจจุบัน (มีสัดส่วน 10.8 % ของการส่งออกของไทยทั้งหมด) เช่น อัญมณีและเครื่องประดับ (สัดส่วน 26% ของการส่งออกไปยุโรปทั้งหมด) ผลิตภัณฑ์ยาง (4%) เครื่องคอมพิวเตอร์และส่วนประกอบ (7.2%) เหล็กกล้า (2%) รวมถึงภาคการท่องเที่ยว ผลกระทบจากจำนวนนักท่องเที่ยวยุโรปอาจมีทิศทางชะลอตัวได้เช่นกัน (มีสัดส่วน17% ของจำนวนนักท่องเที่ยวขาเข้าของไทยทั้งหมด)