ในปี 2562 สำนักคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) ได้กำหนดยุทธศาตร์การทำงานโดยประกาศให้เป็นปีแห่ง “การพัฒนาและส่งเสริมอุตสาหกรรมประกันภัยให้ก้าวทันต่อการเปลี่ยนแปลง” ผ่าน 3 พันธกิจสำคัญที่ ดร.สุทธิพล ทวีชัยการ เลขาธิการฯ ประกาศชัดเจนว่า (1) คือ การพัฒนาธุรกิจประกันภัยให้มีความเข้มแข็งมั่นคง (2) ส่งเสริมและสนับสนุนให้ธุรกิจประกันภัยมีบทบาท สร้างเสริมความเข้มแข็ง มั่นคงให้กับระบบเศรษฐกิจสังคมของประเทศ และ (3) คุ้มครองสิทธิประโยชน์ของประชาชนผู้เอาประกันภัยให้ได้รับความเป็นธรรมจากการประกันภัย เป็นการดำเนินงานให้สอดคล้องกับแผนปฏิรูปประเทศ และแผนยุทธศาสตร์ชาติ ระยะ 20 ปี และขับเคลื่อนภารกิจตามแผนพัฒนาการประกันภัย ฉบับที่ 3 ภายใต้วิสัยทัศน์ที่ว่า “สำนักงาน คปภ. เป็นหน่วยงานกำกับดูแลธุรกิจประกันภัยที่เป็นภูมิคุ้มกันของประเทศในการบริหารความเสี่ยง ให้คนไทยมีความเป็นอยู่ที่มั่นคง มั่งคั่ง และยั่งยืน”

ผ่านการพัฒนาผลิตภัณฑ์ประกันภัยใหม่ๆ เช่น ประกันภัยเพื่อรองรับสังคมผู้สูงอายุ ประกันภัยสำหรับรายย่อย (Microinsurance) กรมธรรม์ประกันสุขภาพ กรมธรรม์ประกันภัยพืชผล กรมธรรม์ PA ที่รองรับนโยบายภาครัฐ : กรมธรรม์ประกันอุบัติเหตุสำหรับนักท่องเที่ยวขับเคลื่อน Regulatory Reform หรือ Regulatory Guillotine และเพิ่มศักยภาพอุตสาหกรรมประกันภัยทั้งระบบ รวมถึงการพัฒนากรอบการดำรงเงินกองทุนตามระดับความเสี่ยงระยะที่ 2 (RBC 2) และการประเมินความเสี่ยงและความมั่นคงทางการเงินของบริษัท มุ่งเน้นการเพิ่มศักยภาพของธุรกิจประกันภัย นำระบบเทคโนโลยีสารสนเทศมาประยุกต์ใช้ขับเคลื่อนเพิ่มประสิทธิภาพการบริหารจัดการ ทำควบคู่ไปกับการสร้างความรู้ความเข้าใจด้านการประกันภัยให้กับผู้เอาประกันภัยอย่างครบวงจร โดยจะดำเนินการดังนี้

เรื่องแรก การส่งเสริมอุตสาหกรรมประกันภัย โดยจะดำเนินการต่างๆ คือ

- ปรับปรุงกระบวนการให้ความเห็นชอบผลิตภัณฑ์ประกันภัยลดระยะเวลาการให้ความเห็นชอบผลิตภัณฑ์ประกันภัย ผ่อนคลายกระบวนการให้ความเห็นชอบอัตราเบี้ยประกันภัยมากขึ้น ประกอบด้วย กระบวนการอนุมัติผลิตภัณฑ์ เพิ่มบทบาทนักคณิตศาสตร์ประกันภัย ปรับปรุงการกำหนดหลักเกณฑ์ในการพิจารณาอัตราเบี้ยประกันภัย กำหนดให้มีการจัดตั้งคณะกรรมการผลิตภัณฑ์ประกันภัย (Product Committee) ภายในบริษัท โดยมีหน้าที่พิจารณาผลิตภัณฑ์ประกันภัยให้เป็นไปตามแนวทางและนโยบายของบริษัท เพื่อลดข้อผิดพลาดในการออกแบบผลิตภัณฑ์ของบริษัท และเพิ่มกระบวนการกลั่นกรองจากบริษัทประกันภัย พร้อมให้มีการเปิดเผยข้อมูลโดยกำหนดหลักเกณฑ์การเปิดเผยค่า Commission หรือ Distribution Cost ตลอดจนปรับปรุงกรมธรรม์ประกันภัยให้เป็นมาตรฐาน อาทิ กรมธรรม์ประกันอัคคีภัยสำหรับที่อยู่อาศัยกรมธรรม์ประกันภัยอุบัติเหตุสำหรับธุรกิจนำเที่ยวและมัคคุเทศก์ กรมธรรม์ประกันภัยผู้เล่นกอล์ฟ

- ส่งเสริมการพัฒนาผลิตภัณฑ์ประกันภัยแบบใหม่ๆ ได้แก่ พัฒนาผลิตภัณฑ์ที่รองรับสังคมผู้สูงอายุ สนับสนุนและผลักดันผลิตภัณฑ์ประกันภัยที่รองรับสังคมผู้สูงอายุใหม่ๆ อาทิ ผลิตภัณฑ์ประกันภัยแบบบำนาญ แบบเงินรายงวดตลอดชีพ และแบบประกันภัยการดูแลระยะยาว (Long Term Care Insurance) พัฒนาผลิตภัณฑ์พืชผลทางการเกษตร ให้ครอบคลุมพืชผลหลากหลายประเภทมากขึ้น จัดทำการประกันภัยประมง พัฒนากรมธรรม์ประกันภัยรายย่อย เช่น การประกันภัยเคหะไมโคร กรมธรรม์ประกันภัยสำหรับการทำเหมืองแร่ ฉบับแรกของประเทศไทย

- ปรับปรุงระบบการประกันภัยสุขภาพของไทย ให้สอดคล้องกับนโยบายของภาครัฐ โดยวางกรอบแนวทางการปรับปรุงสัญญาประกันภัยสุขภาพ ประกอบด้วย การปรับปรุงสัญญาสุขภาพมาตรฐานให้มีเงื่อนไขในสัญญาและแนวปฏิบัติที่เป็นมาตรฐานเดียวกัน การกำกับอัตราเบี้ยประกันภัยสุขภาพให้มีความเหมาะสมสอดคล้องกับสัญญาสุขภาพมาตรฐานที่มีการปรับปรุง การปรับปรุงการจัดเก็บข้อมูล สถิติ สำหรับปรับปรุงอัตราเบี้ยประกันภัยสุขภาพให้มีความชัดเจน และมีประสิทธิภาพมากยิ่งขึ้น

- การประกันภัยสำหรับนักท่องเที่ยวชาวต่างชาติ สำหรับคุ้มครองนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้ามาในประเทศไทย ซึ่งให้ความคุ้มครองการเสียชีวิต การสูญเสียอวัยวะ หรือทุพพลภาพถาวรสิ้นเชิงเนื่องจากอุบัติเหตุ (อ.บ.1) และการรักษาพยาบาลในฐานะผู้ป่วยในอันเนื่องมาจากการบาดเจ็บซึ่งเกิดในระหว่างการเดินทางในประเทศไทย

- ส่งเสริมและเตรียมความพร้อมให้ธุรกิจประกันภัยพร้อมรับกติกาสากล สำนักงาน คปภ. ได้เข้ารับการประเมินภาคการเงิน สาขาการประกันภัย (Financial Sector Assessment Program – FSAP) โดยผ่านการประเมินทั้งหมดตาม ICPs 26 ข้อ และได้คะแนนอยู่ในระดับดีเทียบชั้นประเทศที่พัฒนาแล้ว ซึ่งจะเป็นผลดีต่อการสร้างความเชื่อมั่นให้กับระบบประกันภัยของประเทศไทย

- ส่งเสริมให้ธุรกิจประกันภัยมีความมั่นคงและมีเสถียรภาพมากขึ้น (ส่งเสริมการควบรวม) เพื่อเพิ่มขีดความสามารถในการแข่งขันให้กับบริษัทประกันภัย รวมถึงเสริมสร้างศักยภาพด้านช่องทางการจำหน่ายและการพัฒนาผลิตภัณฑ์ใหม่ๆ ที่ทำให้สามารถตอบสนองความต้องการของผู้บริโภคได้ดียิ่งขึ้น

เรื่องที่สอง เพิ่มศักยภาพอุตสาหกรรมประกันภัยด้วยการนำเทคโนโลยีเข้ามาใช้ เร่งพัฒนาระบบฐานข้อมูลกลางด้านการประกันภัย(IBS) และนำฐานข้อมูลไปใช้ประโยชน์ขยายขอบเขต Insurance Regulatory sandbox เปิดโอกาสให้ Startup หรือ Techfirm ทำงานร่วมกับ คปภ. สนับสนุนให้บริษัทประกันภัยมี Sandbox ของตนเอง หรือเรียกว่า Own Sandbox จะต่อยอด Application“Me Claim” ที่เปิดตัวไปแล้วเมื่อช่วงสงกรานต์ที่ผ่านมา พัฒนาระบบ OIC Gateway พัฒนาระบบสารสนเทศสนับสนุนงานด้านคุ้มครองสิทธิประโยชน์ด้านการประกันภัย (Insured Right Protection Management System) ขับเคลื่อนศูนย์ Center of InsurTech, Thailand (CIT) เพื่อส่งเสริมให้มีการพัฒนานวัตกรรมด้านเทคโนโลยีประกันภัยใหม่ๆ จัดทำมาตรฐานกลางสำหรับการเขียนโปรแกรมผ่าน Web Service/Web Application/ Mobile Application และพัฒนา Software จัดทำระบบตลาดกลางสำหรับการขายกรมธรรม์ทางอิเล็กทรอนิกส์ (Insurance Market) รวมทั้งพัฒนาระบบการขอรับความเห็นชอบกรมธรรม์ประกันภัยผ่านอิเล็กทรอนิกส์ (I-SERFF) ให้เป็นไปตาม พ.ร.บ. ธุรกรรมอิเล็กทรอนิกส์ในระดับเคร่งครัด

เรื่องที่สาม ยกระดับพฤติกรรมทางตลาดและคุ้มครองสิทธิประโยชน์ ด้วยการจัดทำฐานข้อมูลเกี่ยวกับการฉ้อฉลประกันภัย หรือ Fraud Database และยกระดับมาตรฐานคนกลางประกันภัยให้มีความโปร่งใส และปฏิบัติตามกฎหมายอย่างเคร่งครัด โดยออกแนวปฏิบัติการกำกับตัวแทนนายหน้าประกันชีวิตตามประกาศเสนอขายที่มีผลบังคับใช้เมื่อต้นปีที่ผ่าน ได้แก่ ประกาศ คปภ. เรื่อง กำหนดหลักเกณฑ์ วิธีการออก การเสนอขายกรมธรรม์ประกันภัยของบริษัทประกันชีวิต/วินาศภัย และการปฏิบัติหน้าที่ของตัวแทนประกันชีวิต/วินาศภัย นายหน้าประกันชีวิต/วินาศภัย และธนาคาร พ.ศ. 2561 และประกาศคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย เรื่อง การกำกับดูแลกิจการที่ดีของบริษัทประกันภัย พ.ศ. 2562 หรือ “ประกาศ CG (Corporate Governance)”

เรื่องที่สี่ ส่งเสริมโครงสร้างพื้นฐานด้านกฎหมาย ด้วยการผลักดันการกฎหมายแม่บทด้านการประกันภัย(กลุ่มที่ 1) เรียบร้อยแล้ว และเร่งผลักดันการปรับปรุงกฎหมายแม่บทว่าด้วยการประกันภัยร่างกฎหมายฉบับอื่นๆ ที่อยู่ในกระบวนการการออกกฎหมาย ได้แก่ ร่างกฎหมายแม่บท กลุ่มที่ 2 และ 3 และร่างพระราชบัญญัติประกันภัยทางทะเล และพัฒนากฎหมายประกันภัยอื่น เพื่อส่งเสริมให้มีการใช้ระบบประกันภัยในการบริหารความเสี่ยง ตลอดจนศึกษาแนวทาง การจัดทำกฎหมายเกี่ยวกับการประกันสุขภาพ เพื่อยกระดับการประกันสุขภาพให้มีประสิทธิภาพและมีมาตรฐานเดียวกัน รวมทั้งให้ประเทศไทยมีกฎหมายเกี่ยวกับการประกันสุขภาพที่มีความเหมาะสมกับบริบทของประเทศโดยเฉพาะ

เลขาธิการ คปภ. กล่าวต่อว่า จากเศรษฐกิจโลกและปริมาณการค้าโลกในไตรมาสแรกของปี 2562 ขยายตัวค่อนข้างต่ำ และชะลอตัวลงอย่างต่อเนื่องจากครึ่งปีหลังของปี 2561 โดยเฉพาะความไม่แน่นอนของการเจรจาออกจากสหภาพยุโรปของสหราชอาณาจักร (Brexit) รวมทั้งทิศทางการดำเนินนโยบายการค้าและการนำเข้าของสหรัฐอเมริกาสหรัฐฯ ส่งผลให้เศรษฐกิจของประเทศจีนและยูโรโซนขยายตัวต่ำต่อเนื่องจากไตรมาสสุดท้ายของปี 2561 ในขณะที่เศรษฐกิจกลุ่มประเทศอุตสาหกรรมใหม่ กลุ่มประเทศอาเซียน และประเทศกำลังพัฒนาที่สำคัญอื่นๆ ชะลอตัวลงตามการปรับตัวของมูลค่าการส่งออกในหลายๆประเทศ

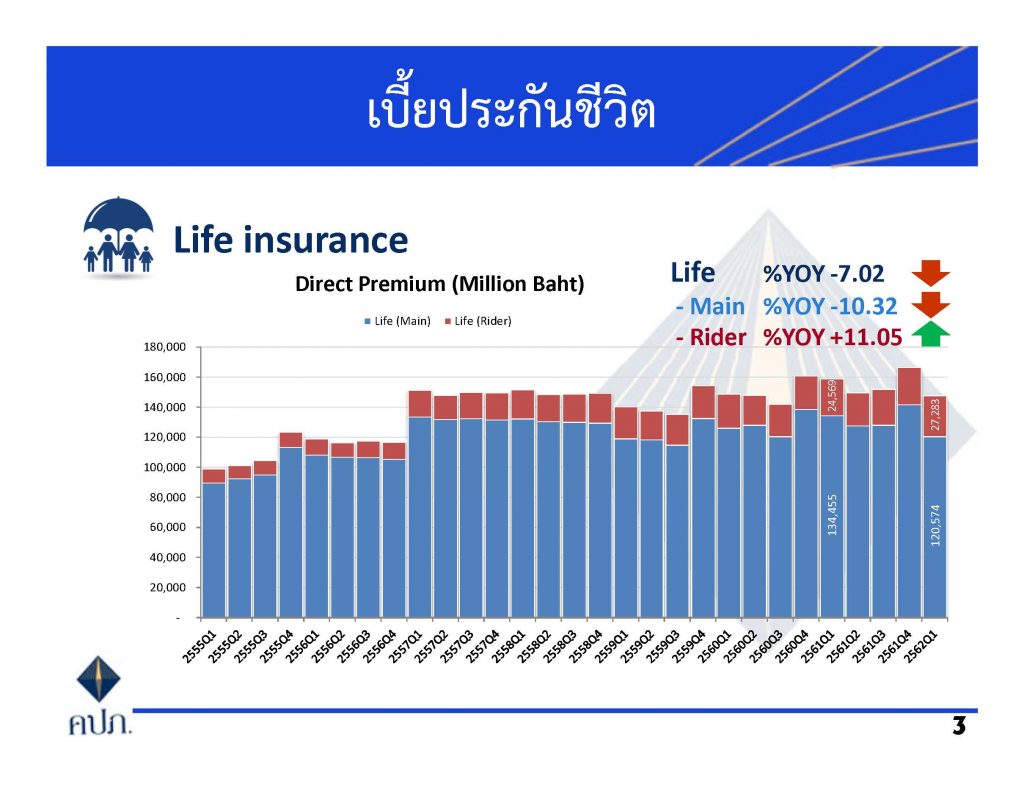

สำหรับขัอมูลธุรกิจประกันภัยไตรมาสแรก(มกราคม–มีนาคม 2562) นายอรรถพลพิบูลธนพัฒนา ผู้ช่วยเลขาธิการ สายวิเคราะห์ธุรกิจ ให้ข้อมูลโดยเปรียบเทียบตัวเลขของธุรกิจฯ กับช่วงเดียวกันของปีก่อน ว่า มีเบี้ยประกันภัยรับโดยตรง ทั้งสิ้น 207,208 ล้านบาท เติบโตลดลง 4.09% ส่งผลให้สัดส่วนเบี้ยประกันภัยต่อผลิตภัณฑ์มวลรวมของประเทศในไตรมาสแรกอยู่ที่ 4.92% ทั้งนี้ แบ่งเป็นเบี้ยประกันภัยรับโดยตรงจาก ธุรกิจประกันชีวิต จำนวน 147,857 ล้านบาท เติบโตลดลง 7.02% โดยมีเบี้ยประกันชีวิตรับสูงสุด ได้แก่ การประกันชีวิตประเภทสามัญ จำนวน 99,283 ล้านบาท เติบโตลดลง 8.87% รองลงมาเป็นประเภทกลุ่ม จำนวน 12,295 ล้านบาท ขยายตัวเพิ่มขึ้น 4.16% นอกจากนี้ยังมีเบี้ยประกันภัยรับจากสัญญาเพิ่มเติมจากการประกันภัยสุขภาพ จำนวนทั้งสิ้น 20,924 ล้านบาท เติบโตในอัตราเร่งที่ 9.54% ซึ่งสอดคล้องกับพฤติกรรมผู้บริโภคที่ใส่ใจเกี่ยวกับสุขภาพมากยิ่งขึ้น

ขณะที่เบี้ยประกันภัยรับโดยตรงของ ธุรกิจประกันวินาศภัย จำนวน 59,351 ล้านบาท ขยายตัว 4.07% เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยมีเบี้ยประกันภัยรับสูงสุด ได้แก่ การประกันภัยรถ จำนวน 35,873 ล้านบาท ขยายตัว 5.67% ซึ่งแบ่งเป็นเบี้ยประกันภัยจากการประกันภัยรถภาคบังคับ จำนวน 4,816 ล้านบาท ขยายตัว 2.71% และจากการประกันภัยรถภาคสมัครใจ 31,057 ล้านบาท ขยายตัว 6.14% รองลงมา คือ การประกันภัยเบ็ดเตล็ด จำนวน 19,681 ล้านบาท ขยายตัว 2.85% การประกันอัคคีภัย จำนวน 2,375 ล้านบาท เติบโตลดลง 4.63% และการประกันภัยทางทะเลและขนส่ง จำนวน 1,412 เติบโตลดลง 2.36%

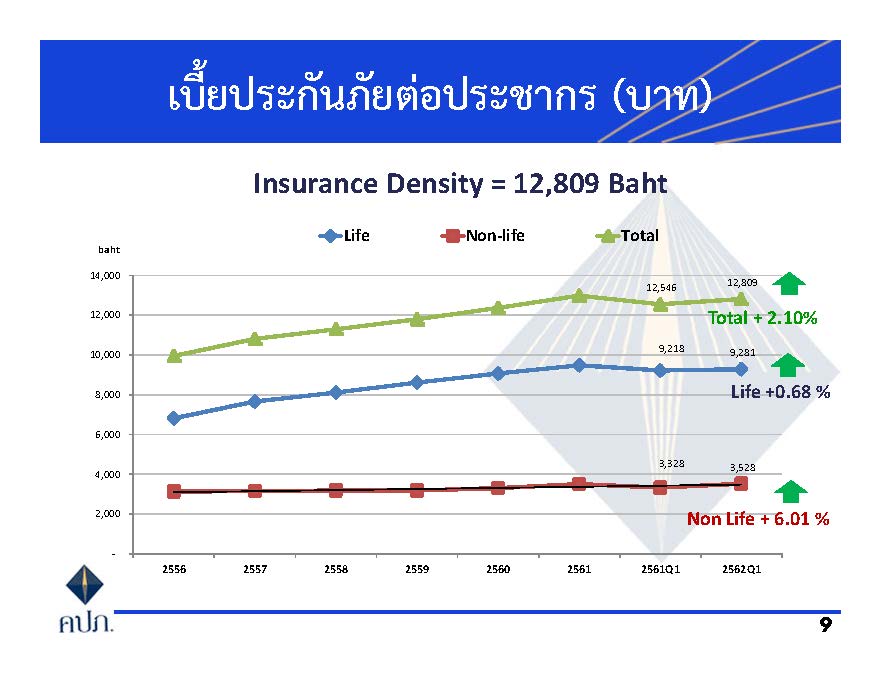

ทั้งนี้ สำหรับอัตราผู้ถือกรมธรรม์ประกันชีวิตต่อประชากรอยู่ที่ 39.53% เพิ่มขึ้นมากกว่าช่วงเดียวกันของปีก่อน อยู่ที่ 35.81% โดยมีเบี้ยประกันภัยรวมต่อจำนวนประชากร จำนวน 12,809.10 บาท จากเบี้ยประกันชีวิตต่อจำนวนประชากร 9,281.07 บาท และเบี้ยประกันวินาศภัยต่อจำนวนประชากร 3,528.03 บาท และสำหรับสินทรัพย์รวมของธุรกิจประกันภัยมีทั้งสิ้นจำนวน 4,084,264 ล้านบาท ขยายตัว 6.33% และสินทรัพย์ลงทุนจำนวน 3,730,146 ล้านบาท ขยายตัว 6.24% เมื่อเทียบกับช่วงเดียวกันของปีก่อน แบ่งเป็น สินทรัพย์ลงทุนของธุรกิจประกันชีวิตจำนวน 3,393,058 ล้านบาท ขยายตัว 6.31% และสินทรัพย์ลงทุนของธุรกิจประกันวินาศภัยจำนวน 337,087 ล้านบาท ขยายตัว 5.62% นอกจากนี้ธุรกิจประกันชีวิตยังมีกรมธรรม์ จำนวน 804,784 ฉบับ ขยายตัว 13.67% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และธุรกิจประกันวินาศภัยยังมีกรมธรรม์ จำนวน 16,632,152 ฉบับ ขยายตัว 11.03% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

“คปภ.พยายามส่งเสริมความรู้ให้กับประชาชนตลอดจนส่งเสริมการพัฒนาผลิตภัณฑ์ประกันภัย เพื่อเพิ่มสภาพคล่องของตลาดและเสริมสร้างความน่าเชื่อถือและเสถียรภาพให้ระบบประกันภัยของประเทศ พัฒนามาตรฐานการปฏิบัติงานและระบบงานเพื่อให้การปฏิบัติภารกิจมีความรวดเร็ว คุ้มค่าและเอื้อต่อการเปลี่ยนผ่านบทบาทการบริหารจัดการภายในองค์กร สร้างและขยายเครือข่ายพันธมิตรและส่งเสริมภาคอุตสาหกรรมประกันภัยเพื่อเพิ่มอัตราการเติบโตและสภาพคล่องของภาคอุตสาหกรรม พัฒนาระบบการกำกับและตรวจสอบด้านเสถียรภาพ พฤติกรรมการปฏิบัติและการคุ้มครองสิทธิประโยชน์ประชาชนด้านการประกันภัย เพื่อสร้างความเชื่อมั่นของสาธารณชนต่อระบบประกันภัย พัฒนาศักยภาพด้านเทคโนโลยี และฐานข้อมูลเพื่อเพิ่มประสิทธิภาพระบบประกันภัยของประเทศให้กับผู้มีส่วนได้ส่วนเสียทุกภาคส่วนอย่างต่อเนื่อง ทั้งนี้ เพื่อให้ประชาชนมีความเชื่อมั่นต่ออุตสาหกรรมประกันภัย ได้รับประโยชน์จากระบบประกันภัยอย่างเต็มที่ และสามารถนำระบบประกันภัยมาช่วยในการบริหารความเสี่ยงต่างๆ อันจะเป็นการสร้างความยั่งยืนให้กับอุตสาหกรรมประกันภัยไทยต่อไป” ดร.สุทธิพล กล่าว