งานสัมมนาแห่งปี “THE WISDOM Wealth Forum: Thailand 2024 Investment Opportunity Redefined” เจาะลึกทิศทางเศรษฐกิจโลกเข้าสู่ไตรมาสที่ 2 ปี 2567 เดอะวิสดอมกสิกรไทยจัดให้ลูกค้า วิเคราะห์ความเสี่ยงและโอกาสของไทย โดยผู้เชี่ยวชาญด้านการเงิน การลงทุน ทั้งในประเทศและต่างประเทศ พร้อมทีมผู้บริหารธนาคารกสิกรไทย และ เจพี มอร์แกน แอสเสท แมเนจเม้นท์ พันธมิตรด้านการลงทุนระดับโลก

จับตา 3 ปัจจัยส่งผลต่อเศรษฐกิจไทย

ดร. ชญาวดี ชัยอนันต์ ผู้ช่วยผู้ว่าการ สายองค์กรสัมพันธ์ ธนาคารแห่งประเทศไทย กล่าวถึงเศรษฐกิจไทยว่า ยังคงไปต่อได้ โดยภาคธุรกิจต้องปรับตัวไปอยู่ในห่วงโซ่การผลิต (Supply Chain) ของโลกให้ได้ ผลิตในสิ่งที่โลกต้องการ ปรับโครงสร้างธุรกิจให้เป็นมิตรกับสิ่งแวดล้อมมากขึ้น โดยปัจจัยที่ส่งผลต่อการเติบโตทางเศรษฐกิจของประเทศไทย ประกอบด้วย 3 ด้าน ได้แก่

– ความเสี่ยงด้านศักยภาพการแข่งขันในภาคการผลิต เช่น ภาคการเกษตรที่ส่วนแบ่งการตลาดหายไปถึง 20% สิ่งทอเครื่องนุ่งห่มที่ถูกตีตลาดจากจีนด้วยต้นทุนการผลิตที่ถูกกว่า ในเวลาเดียวกัน ประเทศไทยไม่ได้อยู่ในภาคการผลิตในอุตสาหกรรมที่สำคัญของโลก เช่น อุตสาหกรรมอิเล็กทรอนิกส์ เซมิคอนดักเตอร์ ปัจจัยเหล่านี้อาจเพิ่มความเสี่ยงต่อเศรษฐกิจไทยในอนาคต

–ภาคการท่องเที่ยว เศรษฐกิจไทยพึ่งพากับการท่องเที่ยวเป็นหลัก ถึงแม้ว่าในปี 2566 มีจำนวนนักท่องเที่ยวรวมกว่า 11.5 ล้านคน แต่พบว่าค่าใช้จ่ายเพื่อการเดินทางท่องเที่ยวลดลง จากค่าใช้จ่ายเฉลี่ย 44,000 บาทต่อคน เหลือเพียง 30,000 บาทต่อคน ส่งผลให้รายได้จากการท่องเที่ยวลดลง

-การใช้จ่ายของภาครัฐ โดยเฉพาะการลงทุน และพระราชบัญญัติงบประมาณรายจ่ายประจำปีงบประมาณ 2567 ที่ล่าช้าถึง 6 เดือน งบลงทุนที่หายไปส่งผลให้จีดีพีลดลงประมาณ 0.8%

เศรษฐกิจสหรัฐฯ แกร่งยืนหนึ่ง จีนชะลอตัวจากหลายปัจจัยกดดัน

นายวจนะ วงศ์ศุภสวัสดิ์ รองกรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุน กสิกรไทย จำกัด ให้มุมมองว่า เศรษฐกิจของสหรัฐฯ เติบโตสูงสุดในรอบ 10 ปี โดยเฉพาะภาคการบริโภค ในขณะที่อัตราการว่างงานเหลือเพียง 3.9% ซึ่งต่ำกว่าช่วงก่อนสถานการณ์แพร่ระบาดโควิด-19 โดยสหรัฐฯ ได้ปรับเปลี่ยนยุทธศาสตร์การผลิตเพื่อไม่ให้เศรษฐกิจในประเทศต้องหยุดชะงักเพราะความขัดแย้งทางภูมิรัฐศาสตร์ จาก “Offshoring” ที่ย้ายการผลิตไปประเทศต้นทุนต่ำ มาสู่ยุทธศาสตร์ “Reshoring” หรือการนำกระบวนการผลิตส่วนที่สำคัญกลับมาสหรัฐฯ พร้อมทั้งสนับสนุนเม็กซิโกซึ่งมีแรงงานทักษะข้ามมาทำงานในสหรัฐฯ โดยในปี 2563-2564 ได้มีการจ้างงานในประเทศกว่า 700,000 ตำแหน่ง และเพิ่มเป็น 1 ล้านตำแหน่งในปี 2566 มีแรงงานรวมกว่า 160 ล้านคน เป็นกำลังสำคัญในการขับเคลื่อนเศรษฐกิจ ทำให้อัตราการว่างงานลดลง 0.6 – 0.7% และยังมีแรงหนุนจากบริษัทเทคฯ ยักษ์ใหญ่ ที่นำ AI มาใช้จริง มีผู้ใช้งานหลายล้านรายทั่วโลก

Mr. Tai Hui, Managing Director, Chief Market Strategist, Asia Pacific, J.P. Morgan Asset Management กล่าวถึงเศรษฐกิจของจีนว่ายังมีความท้าทาย โดยภาคอสังหาริมทรัพย์เป็นปัจจัยกดดันสำคัญ มีการสร้างโครงสร้างพื้นฐานเกินความต้องการของตลาด (Oversupply) อีกทั้งนโยบายที่ไม่ชัดเจนของภาครัฐส่งผลต่อความมั่นใจของนักลงทุน อย่างไรก็ตามยังมีปัจจัยบวกด้านภาคการบริโภคในประเทศที่แข็งแกร่งจากจำนวนประชากรมหาศาล และมีกลุ่มธุรกิจที่ยังเติบโตต่อได้ เช่น พลังงาน การเงินธนาคาร

ปีทองของหุ้นขนาดกลางและเล็ก

สหรัฐเด่น อินเดีย-อินโดนีเซีย-ซาอุดิอาระเบีย น่าลงทุน

นายสรพล วีระเมธีกุล ผู้ช่วยกรรมการผู้จัดการ บริษัทหลักทรัพย์ กสิกรไทย จำกัด กล่าวว่า ตลาดหุ้นไทยยังคงทรงตัว และคาดว่าจะย่อตัวอีกในเดือนพฤษภาคมหรือมิถุนายน จากปัจจัยเงินบาทอ่อนค่า เกิดเงินทุนไหลออก (Capital Outflow) แนะนำเลือกหุ้นที่อยู่ในวงจรที่สามารถเอาชนะตลาดได้ จุดสังเกตหุ้นที่มีความเสี่ยงสูงมักเป็นหุ้นในกลุ่มธุรกิจที่พึ่งพาการท่องเที่ยว หรือภาคเกษตรกรรมที่เป็นกลุ่มเศรษฐกิจยุคเก่า (Old Economy) โดยปีนี้ถือเป็นปีทองของหุ้นในธุรกิจขนาดกลางและเล็ก เช่น ธุรกิจอาหารและเครื่องดื่ม

สำหรับการลงทุนในระยะกลาง-ยาว แนะนำให้จัดสัดส่วนการลงทุนคือ กระจายลงทุนตลาดหุ้นไทย 30% ตลาดหุ้นต่างประเทศ 30% โดยให้น้ำหนักที่สหรัฐ 40% และตลาดที่น่าจับตาคือ อินเดีย อินโดนีเซีย และซาอุดิอาระเบีย และที่เหลือกระจายลงทุนในกองทุน Fixed Income และเงินสด

กองทุน “K-WealthPLUS Series”

ลงทุนแบบ Multi-Asset เอาชนะตลาดผันผวน

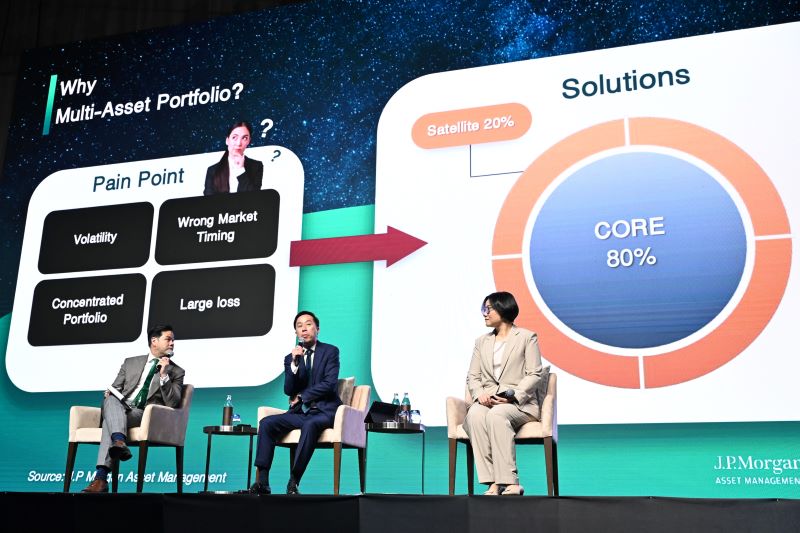

นายวจนะ วงศ์ศุภสวัสดิ์ รองกรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุน กสิกรไทย จำก้ด กล่าวว่า ความท้าทายที่นักลงทุนต้องเผชิญท่ามกลางเศรษฐกิจผันผวน คือการซื้อ-ขาย ผิดจังหวะ มีสัดส่วนของแต่ละสินทรัพย์ไม่เหมาะสมกับสภาวะตลาด รวมถึงปรับพอร์ตไม่ถูก บลจ. กสิกรไทย จึงร่วมมือกับ เจพี มอร์แกน แอสเสท แมเนจเม้นท์ (J.P. Morgan Asset Management:JPMAM) พัฒนากองทุน “K-WealthPLUS Series” โซลูชันด้านการลงทุนแบบ Multi-Asset ที่กระจายการลงทุนในสินทรัพย์หลากหลายประเภททั่วโลก เพื่อเพิ่มโอกาสสร้างผลตอบแทนที่ดีในระยะยาว ลดความเสี่ยงและลดโอกาสขาดทุนได้ดีกว่าการลงทุนแบบกระจุกตัว โดยแนะนำให้ถือเป็น Core Port ในสัดส่วน 80% ของพอร์ตทั้งหมด

Ms. Jin Yuejue, Asia Head of the Investment Specialist, Multi-Asset Solution group, J.P. Morgan Asset Management กล่าวว่า ความร่วมมือระหว่างบลจ. กสิกรไทย และ JPMAM เป็นการผสานศักยภาพความเข้าใจเชิงลึกต่อสินทรัพย์และสถานการณ์การลงทุนในไทย กับความเชี่ยวชาญด้านการบริหารการลงทุนระดับโลก ทำให้ “K-WealthPLUS Series” เป็นโซลูชันการลงทุนที่ตอบโจทย์ในภาวะตลาดผันผวน คัดสรรและกระจายลงทุนในสินทรัพย์หลายประเภท เพื่อไม่ให้พลาดโอกาสรับผลตอบแทนที่ดีจากทั้งในไทยและทั่วโลก โดยยังคงแนวคิดเรื่องการกระจายความเสี่ยงในการลงทุนผ่านกลยุทธ์ Multi-Asset

โดยกองทุน K-WealthPLUS Series สามารถเลือกลงทุนได้ตามระดับความเสี่ยงที่รับได้ มี 3 กองทุน ได้แก่

K-WPBALANCED มีสัดส่วนในหุ้นประมาณ 30% เหมาะกับคนที่เพิ่งเริ่มลงทุน เน้นความมั่นคงของพอร์ต

K-WPSPEEDUP มีสัดส่วนในหุ้นประมาณ 65% เหมาะกับคนที่รับได้เสี่ยงได้ปานกลาง ต้องการเพิ่มโอกาสรับผลตอบแทนที่สูงขึ้น จากสัดส่วนหุ้นที่เพิ่มขึ้น แต่ยังไม่อยากให้พอร์ตเหวี่ยงมากเกินไป

K-WPULTIMATE มีสัดส่วนในหุ้นประมาณ 85% เหมาะกับคนที่รับความเสี่ยงได้สูง ต้องการโอกาสรับผลตอบแทนจากตลาดหุ้นทั่วโลก